Đầu tư chứng khoán là một trong những lĩnh vực nhận được hàng triệu lượt quan tâm trong 2 năm gần đây. Sở dĩ việc đầu tư chứng khoán trở nên hấp dẫn là vì nó mang đến khả năng sinh lời tốt và không đòi hỏi số tiền đầu tư lớn. Nếu bạn đang sợ rằng chứng khoán là một kênh rủi ro thì đừng lo lắng vì chúng ta có rất nhiều dạng đầu tư. Một dạng khá phổ biến, an toàn và phù hợp với nhà đầu tư có khẩu vị rủi ro thấp chính là trái phiếu – Bond. Vậy bond là gì?

1. Bond là gì?

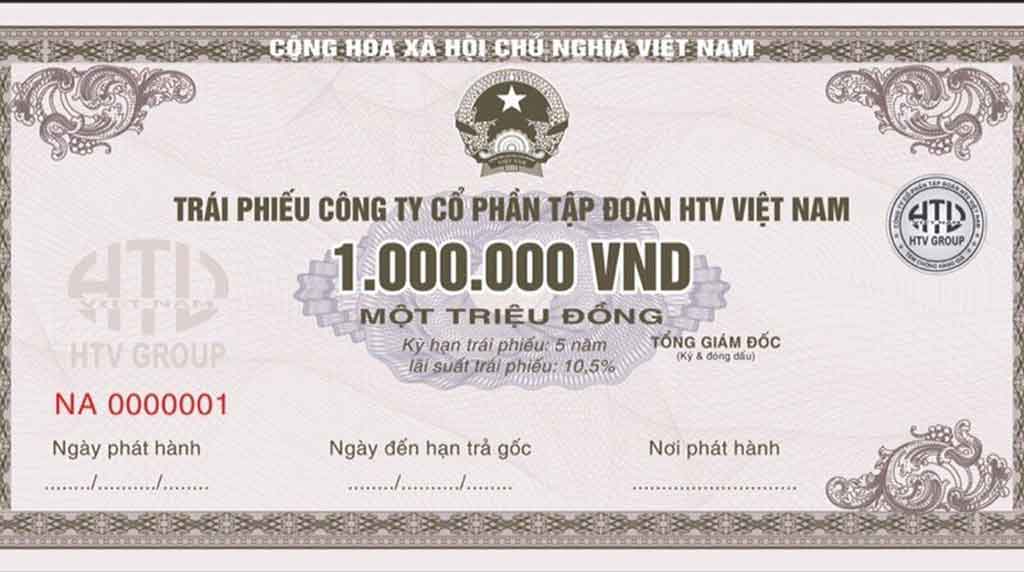

Bond là trái phiếu, một loại công cụ nợ được các chính phủ và công ty sử dụng nhằm huy động tiền thông qua việc vay từ nhà đầu tư. Chính phủ hoặc công ty phát hành trái phiếu sẽ hoàn trả lại cho người nắm giữ khoản đầu tư cùng lãi suất trong thời gian nhất định.

Một bond là một phần của một khoản vay lớn. Đó là bởi vì quy mô của các tổ chức này đòi hỏi họ phải vay tiền từ nhiều nguồn. Bond là một loại hình đầu tư có thu nhập cố định, là một loại tài sản rộng. Các loại đầu tư khác bao gồm tiền mặt, cổ phiếu, bất động sản, hàng hóa và các sản phẩm phái sinh.

2. Các loại trái phiếu:

Có nhiều loại trái phiếu khác nhau, được phân biệt bởi người phát hành, thời gian đáo hạn, lãi suất & mức độ rủi ro.

An toàn nhất là tín phiếu kho bạc, nhưng loại bond này cũng trả ít lãi suất nhất. Trái phiếu công ty được phát hành bởi các công ty. Chúng có nhiều rủi ro hơn Bond chính phủ vì các công ty không thể tăng thuế để trả cho Bond. Rủi ro và lợi tức phụ thuộc vào mức độ đáng tin cậy của công ty. Những Bond có khả năng thanh toán cao nhất và rủi ro cao nhất được gọi là Bond rác.

3. Cách thức hoạt động của trái phiếu:

Tổ chức vay hứa sẽ trả lại Bond vào một ngày đã thoả thuận. Cho đến khi đó, người đi vay thực hiện các khoản thanh toán lãi suất đã thỏa thuận cho trái chủ. Những người sở hữu trái phiếu còn được gọi là chủ nợ hoặc trái chủ. Ngày xưa, khi mọi người giữ Bond giấy, họ sẽ mua lại các khoản thanh toán lãi suất bằng cách cắt các phiếu giảm giá. Ngày nay, quy trình này được thực hiện bằng điện tử.

Tất nhiên, con nợ sẽ trả nợ gốc, được gọi là “mệnh giá”, khi Bond đáo hạn. Hầu hết các trái chủ bán lại chúng trước khi đáo hạn vào cuối thời hạn cho vay. Họ chỉ có thể làm điều này bởi vì có một thị trường thứ cấp cho Bond. Bond được giao dịch công khai trên các sàn giao dịch hoặc được bán riêng giữa người môi giới và chủ nợ. Vì chúng có thể được bán lại, giá trị của Bond tăng và giảm cho đến khi nó đáo hạn.

Hãy tưởng tượng Công ty Coca-Cola muốn vay 10 tỷ đô la từ các nhà đầu tư để mua lại một công ty chè lớn ở Châu Á. Nó tin rằng thị trường sẽ cho phép nó đặt lãi suất phiếu giảm giá ở mức 2,5% cho ngày đáo hạn mong muốn của nó, là 10 năm trong tương lai. Nó phát hành mỗi Bond với mệnh giá 1.000 đô la và hứa hẹn trả lãi suất theo tỷ lệ nửa năm một lần. Thông qua một ngân hàng đầu tư, nó tiếp cận các nhà đầu tư đầu tư vào Bond. Trong trường hợp này, Coke cần bán 10 triệu trái phiếu với giá 1.000 đô la mỗi Bond để huy động 10 tỷ đô la mong muốn trước khi trả các khoản phí mà nó phải chịu.

Mỗi Bond $ 1,000 sẽ nhận được $ 25,00 mỗi năm tiền lãi. Vì khoản thanh toán lãi suất là nửa năm một lần, nó sẽ là 12,50 đô la mỗi sáu tháng. Nếu mọi việc suôn sẻ, vào cuối 10 năm, 1.000 đô la ban đầu sẽ được trả lại vào ngày đáo hạn và Bond sẽ không còn tồn tại.

4. Ưu điểm của trái phiếu:

Bond thanh toán theo hai cách.

Thu nhập: Đầu tiên, bạn nhận được lợi tức thông qua việc trả lãi. Tất nhiên, nếu bạn giữ Bond đến hạn, bạn sẽ nhận lại toàn bộ số tiền gốc của mình. Đó là điều làm cho Bond trở nên an toàn. Bạn không thể mất khoản đầu tư của mình trừ khi tổ chức đó bị vỡ nợ.

Lợi nhuận khi bán lại: Thứ hai, bạn có thể thu lợi nếu bạn bán lại Bond với giá cao hơn bạn đã mua. Đôi khi các nhà giao dịch Bond sẽ đặt giá Bond lên cao hơn mệnh giá của nó. Điều đó sẽ xảy ra nếu giá trị hiện tại ròng của các khoản thanh toán lãi và gốc của nó cao hơn các khoản đầu tư Bond thay thế.

Giống như cổ phiếu, Bond có thể được đóng gói thành một quỹ tương hỗ Bond. Nhiều nhà đầu tư cá nhân thích để một nhà quản lý quỹ có kinh nghiệm lựa chọn Bond tốt nhất. Quỹ trái phiếu cũng có thể giảm thiểu rủi ro thông qua đa dạng hóa. Bằng cách đó, nếu một tổ chức không trả được nợ Bond của mình, thì chỉ một phần nhỏ của khoản đầu tư bị mất.

5. Nhược điểm của trái phiếu:

Về lâu dài, trái phiếu mang lại lợi tức đầu tư của bạn thấp hơn so với cổ phiếu. Trong trường hợp đó, bạn có thể không kiếm đủ tiền để vượt qua lạm phát. Chỉ đầu tư vào trái phiếu có thể không giúp bạn tiết kiệm được bao nhiêu.

Các công ty có thể vỡ nợ: Bond và công ty được xếp hạng kém thường mang tính đầu cơ. Họ có thể nhanh chóng vỡ nợ. Họ phải đưa ra một mức lãi suất cao hơn nhiều để thu hút người mua.

Các loại rủi ro trái phiếu: Mặc dù thường được coi là an toàn, Bond có một số rủi ro.

Rủi ro tín dụng: Rủi ro tín dụng đề cập đến khả năng không nhận được tiền gốc hoặc lãi đã hứa của bạn vào thời gian được đảm bảo theo hợp đồng do tổ chức phát hành không có khả năng hoặc không sẵn lòng phân phối cho bạn. Rủi ro tín dụng thường được quản lý bằng cách phân loại Bond thành hai nhóm lớn – Bond cấp đầu tư và Bond rác.

Rủi ro lạm phát: Luôn có khả năng chính phủ ban hành các chính sách, cố ý hoặc vô ý, dẫn đến lạm phát trên diện rộng. Trừ khi bạn sở hữu Bond có tỷ lệ thay đổi, hoặc bản thân Bond có một số loại bảo vệ tích hợp, tỷ lệ lạm phát cao có thể phá hủy sức mua của bạn. Vào thời điểm bạn nhận lại tiền gốc của mình, bạn có thể thấy mình đang sống trong một thế giới mà giá cả hàng hóa và dịch vụ cơ bản cao hơn nhiều so với dự đoán của bạn.

Rủi ro tái đầu tư: Khi bạn đầu tư vào một Bond, bạn biết rằng nó có thể sẽ mang lại cho bạn thu nhập từ lãi suất thường xuyên. Tuy nhiên, bạn không thể dự đoán trước tỷ lệ chính xác mà bạn sẽ có thể tái đầu tư tiền. Nếu lãi suất giảm đáng kể, bạn sẽ phải dồn thu nhập lãi mới của mình để làm việc trong các Bond mang lại lợi nhuận thấp hơn mức bạn đã được hưởng.

Rủi ro thanh khoản: Một số Bond có tính thanh khoản kém hơn nhiều so với cổ phiếu blue chip. Điều này có nghĩa là một khi bạn mua được chúng, bạn có thể gặp khó khăn khi bán chúng với giá cao nhất. Do đó, bạn nên hạn chế mua Bond riêng lẻ, trừ khi bạn có ý định giữ chúng cho đến khi đáo hạn.

Mong rằng qua bài viết này các bạn sẽ hiểu rõ bond là gì. Nhìn chung, nhiều người đầu tư vào trái phiếu vì mức lãi suất nó đem lại sẽ cao hơn lạm phát, đồng thời nó không chịu quá nhiều rủi ro như cổ phiếu. Tuy nhiên, nếu bạn xác định chiến lược đầu tư của mình là dài hạn và muốn sinh lời nhiều hơn, nhưng không chịu quá nhiều rủi ro thì có thể chọn chứng chỉ quỹ thay vì đầu tư bond.