Bài viết dưới đây sẽ cung cấp cho bạn đọc thông tin bổ ích về một thuật ngữ quen thuộc không chỉ trong những giao dịch tài chính, tiền tệ mà cả trong đời sống hằng ngày là “lãi suất”. Bài viết cũng đề cập tới lãi suất thị trường, lãi suất qua đêm và những thông tin liên quan.

1. Định nghĩa lãi suất

Lãi suất là thuật ngữ thường được dùng phổ biến nhất trong các giao dịch vay tiền nhằm biểu thị mức tỷ lệ mà người đi vay sẽ phải trả cho người cho vay định kỳ dựa trên số tiền vay và thường được tính theo tỷ lệ phần trăm.

Lãi cũng còn được định nghĩa là một loại giá cả đặc biệt thể hiện sử dụng vốn vay theo một đơn vị nhất định được tính trong một khoảng thời gian (thường là năm hoặc tháng) và được hình thành dựa trên cơ sở giá trị sử dụng hay có thể hiểu là khả năng mà nguồn vốn đó mang lại giá trị cho người sở hữu vốn.

Người ta thường gọi lãi tiền vay là tỷ lệ sinh lời của nguồn vốn và được sử dụng trong hoạt động kinh doanh.

2. Phân loại lãi suất

Lãi suất được chia ra làm rất nhiều loại tùy theo từng tính chất, giá trị thực, tính linh hoạt hoặc là loại tiền. Dưới đây sẽ là thông tin về những loại lãi phổ biến.

Phân loại dựa vào tính chất của khoản vay

- Lãi suất cơ bản: Loại lãi này thường dùng chung và là cơ sở cốt lõi để áp dụng những mức lãi khác cho khách hàng sử dụng những khoản vay tín dụng của ngân hàng.

- Lãi tín dụng (lãi cho vay ngân hàng): Trong loại lãi này còn được chia thành nhiều mức khác nhau tùy theo nhu cầu vay của người vay (ví dụ vay để kinh doanh, khoản vay ngắn hạn, vay tiêu dùng …)

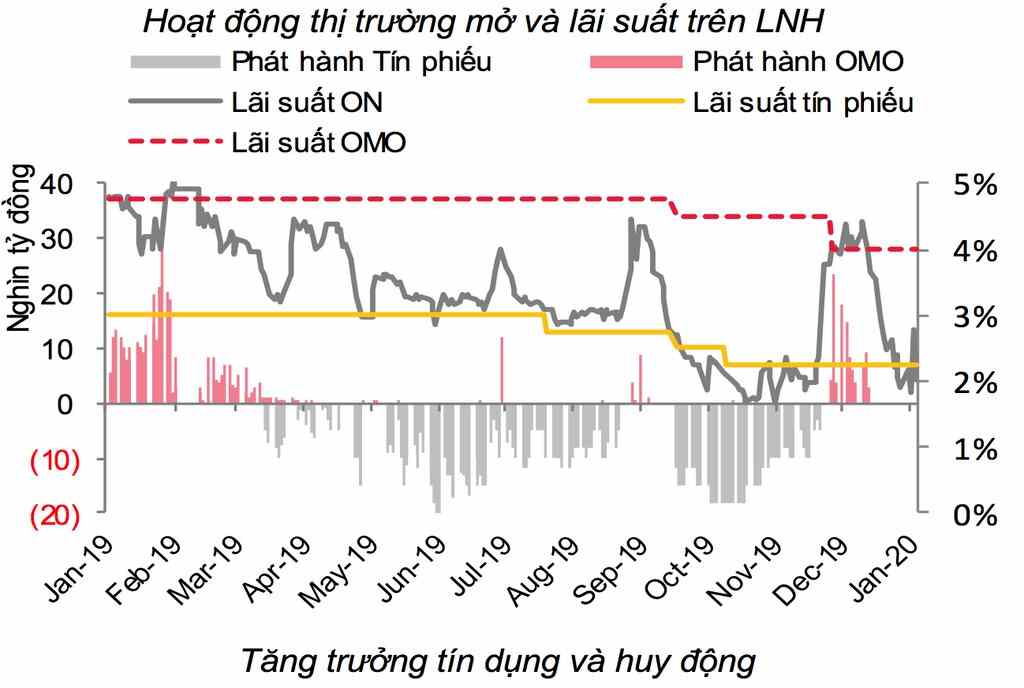

- Liên ngân hàng (lãi suất qua đêm): mức lãi này sẽ phụ thuộc vào ngân hàng Trung ương cùng với rất nhiều yếu tố khác từ thị trường cho đến tỷ trọng dùng vốn…Loại lãi này áp dụng khi các ngân hàng vay vốn của nhau.

- Tái chiết khấu: Áp dụng khi những ngân hàng thương mại vay vốn từ ngân hàng Trung ương dưới hình thức thương phiếu hay ngắn hạn.

Phân loại dựa vào giá trị thực

Nếu dựa trên giá trị thực thì lãi có hai loại lãi danh nghĩa và lãi thực tế.

- Lãi suất danh nghĩa: loại lãi này sẽ được căn cứ theo giá trị danh nghĩa (không tính đến các chỉ số tác động lạm phát)

- Lãi thực tế: Từ lãi danh nghĩa, điều chỉnh cộng thêm những tác động của lạm phát (ở ngay chính thời điểm tính lãi)

Do đó, lãi danh nghĩa sẽ được tính bằng lãi thực tế cộng với tỷ lệ lạm phát.

Phân loại dựa trên tính chất linh hoạt của khoản vay

Khi dựa vào tính linh hoạt của khoản tiền vay, lãi sẽ được chia làm hai loại: lãi cố định và lãi thả nổi.

- Lãi suất cố định: Mức lãi này sẽ không thay đổi trong thời gian vay tiền để người đi vay có thể xem xét liệu rằng họ có nên vay hay không. Mặc dù vậy nhưng nhiều người cũng không thích loại lãi này lắm vì nếu thị trường giảm nhưng mức lãi này cũng không được giảm theo vì nó là cố định.

- Lãi thả nổi: Có những tính chất trái ngược với lãi cố định. Loại này có thể thay đổi mức lãi phụ thuộc vào sự biến động của lãi thị trường nói chung. Nhìn chung thì nó cũng có rủi ro vì nếu thị trường biến động tăng thì nó cũng tăng theo. Nhưng nếu giảm người đi vay sẽ được lợi.

Phân loại dựa theo loại tiền mà người đi vay chọn vay

Theo hình thức phân chia này thì lãi được chia hai loại là lãi nội tệ và ngoại tệ.

Lãi suất nội tệ: khi người đi vay vay tiền bằng đồng nội tệ. Ví dụ như khi vay ở Việt Nam bằng VNĐ thì gọi là vay nội tệ.

Lãi vay ngoại tệ: áp dụng khi người đi vay vay tiền bằng đồng ngoại tệ.

Mỗi mức lãi sẽ có nhiều yếu tố tác động khác nhau như biến động thị trường của nước có đồng tiền mà người đi vay đang vay, lạm phát và một vài yếu tố khách quan khác.

Bên cạnh đó, cũng có thể chia lãi thành: lãi quốc gia (nội địa) sử dụng đối với hầu hết những khoản vay tín dụng trong phạm vi nội địa và lãi quốc tế: sử dụng đối với tất cả hình thức vay tín dụng toàn cầu.

3. Những thông tin liên quan đến lãi suất thị trường

Trong lãi suất thị trường sẽ có nhiều loại thị trường liên quan như: thị trường cổ phiếu (hoặc chứng khoán nói chung), thị trường tiền tệ, thị trường của những tổ chức tài chính … thường gọi chung là thị trường đầu tư.

Có rất nhiều yếu tố tác động đến lãi thị trường làm nó biến động không ngừng từ: chi phí cơ hội, mức độ lạm phát, cho đến những rủi ro tín dụng, mức lãi tín dụng, kỳ hạn của những khoản vay và những tác động, điều chỉnh cùng với những sự can thiệp từ phía chính phủ. Sau đây, xin mời bạn đọc cùng tìm hiểu sâu hơn về một vài yếu tố tác động này.

Lạm phát ảnh hưởng thế nào tới lãi suất thị trường?

Lạm phát được xem như là một trong những yếu tố tác động hàng đầu tới lãi thị trường. Khi lạm phát tăng lên tức là giá của hàng hóa và dịch vụ đang tăng lên so với mức giá mức giá bình thường hay là giá trị của một đồng tiền đang bị giảm xuống.

Lạm phát phải luôn thấp hơn lãi tiền cho vay thì người cho vay mới có thể thu về lợi nhuận. Nếu tình thế xoay ngược lại thì lúc này đồng tiền đang trở nên mất giá. Lúc đó, người gửi tiền sẽ muốn mang tiền đi tiêu dùng hơn là đi gửi ngân hàng. Dẫn đến việc nguồn cung tiền tệ giảm xuống nên khiến lãi tăng cao hơn. Do vậy mà lãi và lạm phát mới có mối quan hệ khăng khít đồng thời cũng có tác động qua lại lẫn nhau.

Tác động của rủi ro tín dụng tới lãi suất

Những người đi vay tiền rất có khả năng sẽ trở thành vô sản, vỡ nợ và không có khả năng chi trả số tiền họ đã vay. Đây là rủi ro tín dụng cơ bản và thường gặp nhất. Do đó mà bên phía bảo hiểm vay tín dụng sẽ thường kiểm tra kỹ khả năng trả nợ của người vay. Bên cạnh đó, cũng dựa vào tài sản thế chấp, tín chấp khi vay tiền của người đi vay. Nhiều hình thức vay hiện nay cũng xuất hiện theo nhu cầu vay vốn tăng cao. Một số đơn vị tài chính tư nhân sẵn sàng hỗ trợ người đi vay được vay tiền với số tài sản thế chấp thấp hoặc thậm chí không cần tài sản thế chấp. Tuy nhiên lãi suất sẽ cao hơn bình thường khi vay ở các ngân hàng do rủi ro cao.

Lời kết

Lãi suất đã trở thành một khái niệm vô cùng quan trọng trong cuộc sống hằng ngày đặc biệt là trong những giao dịch liên quan tới tài chính, tiền tệ, vay tiền, gửi tiết kiệm… Không chỉ những người kinh doanh hoặc người làm việc trong ngành tài chính mà bất cứ ai cũng cần nắm rõ khái niệm này vì nó thật sự hữu ích. Lãi có nhiều loại và cách dùng cũng như những điều cần lưu ý khi đề cập tới lãi suất cũng rất nhiều. Mỗi khi giao dịch, mọi người cần cẩn trọng đọc kỹ các thông tin trong hợp đồng để tránh những rủi ro có thể xảy ra dẫn tới thiệt hại cho bản thân hoặc doanh nghiệp mình. Mong rằng bạn đọc đã có được những kiến thức cần thiết cơ bản nhất về lãi suất sau khi đọc bài viết.